格力预计08年Q4收入增速将高于Q3约10%

2008-10-24 09:27:53

来源:中国家电网

点击:786

公司公告1-9月净利润同比增长80-90%,EPS为1.10-1.16元。

从数据看公司收入和利润增速呈逐季大幅回落趋势,这一方面反映行业步入低迷期,但由于家电企业的季度业绩弹性较大,季度利润增速变化也和财务处理不均衡有较大关系。

预计08年Q4收入增速将高于Q3约10%的水平,同比增长约25%。25%的增速将远高于处于低迷期的空调行业增速,这是考虑到公司07年Q4出口提价影响短期出口量以及内销结算等导致收入基数较低的特殊原因,07年Q4公司收入增长27%,而同期行业销量增速为45%。08年Q4公司收入绝对值比Q3略高,回归正常水平。

预计08年Q4净利润同比降低20%,绝对值与Q3相当。这是考虑到07年Q4净利润基数较高,占07年的40%,同时库存压力、行业需求下滑等因素使得Q4行业短期竞争加剧影响利润的提升。Q4是冷冻年的关键季度,企业收入增长是判断09年行业竞争地位的重要先行指标,建议重点关注。

我们调低全年收入预测到460亿元,维持EPS 1.45元的判断。公司08/09年PE分别为10.7倍、8.9倍,处于历史最低估值水平,低于国外同类公司估值,再考虑到公司稳定的中长期成长前景,我们维持"增持"评级。但由于09年Q1后行业方有望进入底部,行业估值短期面临较大压力。

季度业绩拆分

08年Q1-Q3,公司净利润分别同比增长160%、77%、35-63%(如以1-9月增长85%计算,Q3增速为49%),公司收入分别同比增长52.5%、9.2%、10%。从数据看增速呈逐季大幅回落趋势,但一方面反映行业步入低迷期,另一方面也有公司季度财务处理不均衡等特殊原因。

投资策略

我们调低全年收入预测到460亿元,维持EPS 1.45元的判断,处于谨慎的态度,调低09、10年的收入和净利润预测。公司08/09年PE分别为10.7倍、8.9倍,处于历史最低估值水平,低于国外同类公司估值,再考虑到公司稳定的中长期成长前景,我们维持"增持"评级。

我们维持在8月22日行业报告中的观点:空调行业08年H1波动较大,行业的底部将在09年初后。目前影响空调行业的负面因素仍在持续、且程度还有加剧的可能:收入预期的降低对空调更新需求的抑制作用、新房销售下滑滞后效应的逐步体现、行业库存压力和能效标准提升的潜在压力使得行业短期竞争加剧。

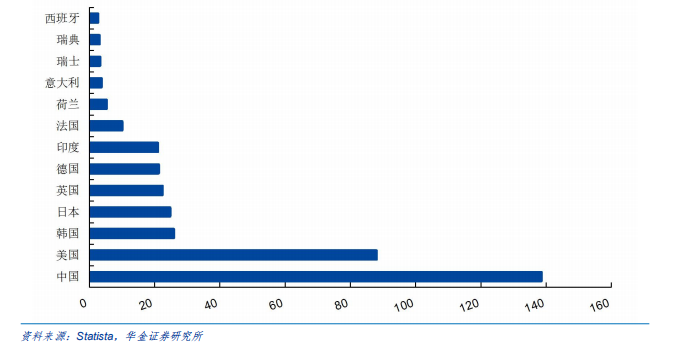

空调行业的投资需同时关注大周期和小周期。从大周期看,我国空调行业仍然处于一个中长期的上升周期:空调城市普及率虽约40%,仍处于较低水平,远低于日本等国家;全球气候变暖和空调价格占居民收入比重降低使空调逐渐从可选消费品变为必需消费品;空调行业集中度较高、竞争趋于理性。但同时也要关注对小周期的判断:凉夏的出现大幅抑制当期行业需求,加之成本压力、技术壁垒提升等因素,加剧行业短期波动。对于行业估值而言,在空调行业需求出现回暖迹象、行业度过波动剧烈的初期之后,行业估值方可有较明显的回升,企业的业绩也才会有较好的提升,而这两种可能将有望出现在09年Q1后。我们将持续观察行业景气变化的先行指标。

在目前的行业低迷时期,相比处于投入密集期的美的电器,格力电器的一大优势在于投入相对稳定,已经不需用投入去换取成长。由于业务架构、渠道管理模式等维持高度稳定,即使规模增速较低,在各项成本费用保持基本稳定和产品结构提升的驱动下,利润增幅也能较明显快于收入增幅。

本文为哔哥哔特资讯原创文章,未经允许和授权,不得转载,否则将严格追究法律责任;

暂无评论