功率器件业绩预告:6家预增 士兰微高达21倍

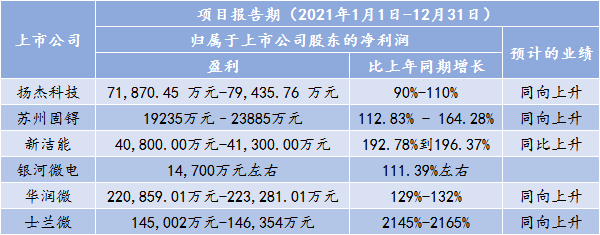

截至1月21日,部分功率器件上市公司已陆续发布2021年度业绩预告。据半导体器件应用网统计,目前已有6家功率器件上市公司表示2021年业绩比上年同期增长,其中士兰微同比增长预计可达2145%-2165%。

上市公司业绩预告期间为2021年1月1日至2021年12月31日。

扬杰科技预计业绩同向上升

1月10日,扬杰科技发布公告,2021年度预计业绩同向上升,归属于上市公司股东的净利润盈利71,870.45 万元-79,435.76 万元,比上年同期增长90%-110%。

-业绩变动原因说明

报告期内,扬杰科技归属于上市公司股东的净利润较上年同期有较大幅度增长,主要原因如下:

(1)2021年,受益于国家及地区出台的利好政策和下游市场拉动,公司抓住功率半导体国产替代加速的机遇,加大市场开拓力度,加速新建产能释放,报告期内集团营业收入同比增长60%以上。

(2)受益于市场需求快速增长,子公司宜兴杰芯半导体有限公司、成都青洋电子材料有限公司、四川雅吉芯电子科技有限公司2021年销售收入同比增长分别为230%、65%、330%,其中宜兴杰芯半导体有限公司、四川雅吉芯电子科技有限公司实现扭亏为赢,为公司整体效益提升做出贡献。

(3)公司前期整合研发团队,加大研发投入,积极推进重点研发项目的管理实施。在深入了解客户需求的基础上,加快新产品的研发速度,促使新产品释放效益,新产品业绩突出。其中,MOSFET产品营收同比增长130%,小信号产品营收同比增长82%,IGBT产品营收同比增长500%,模块产品营收同比增长35%。

(4)公司深化人才体系建设,加强精益化管理,通过股权激励、信息化、自动化等持续落地,人效得到进一步提升。

苏州固锝预计业绩同向上升

1月12日,苏州固锝预计的业绩同向上升,归属于上市公司股东的净利润盈利19235 万元–23885 万元,比上年同期增长:112.83% - 164.28%。

-业绩变动原因说明

1、2021 年,半导体行业整体景气度高,功率半导体国产替代加速,同时,公司扩产的产能逐步释放,公司半导体业务营业收入大幅增长;

2、公司在前几年战略部署的汽车电子产品市场占有率不断提升,集成电路和 PPAK封装、MEMS 封测增长较快,销售额和销售量创新高;

3、公司全资子公司苏州晶银新材料科技有限公司在单晶 PERC 银浆性能上取得突破,销售额同比大幅增长,光伏背银和 HIT 低温浆料销量同比去年也增长较快;同时公司 2020 年底完成的收购该公司少数股权事项,子公司晶银股权占比由 2020 年的54.8%变为100%,增加利润。

新洁能业绩预告情况为同比上升

1月12日,新洁能业绩预告情况为同比上升,经财务部门初步测算,预计2021年年度实现归属于上市公司股东的净利润为40,800.00万元到41,300.00万元,与上年同期相比,将增加26,864.58万元到27,364.58万元,同比增加192.78%到196.37%。

-主营业务影响原因

2021年以来,公司所处行业细分领域国产化进程加快,景气度持续升高,产品供不应求。公司围绕市场需求、客户需求以及行业发展趋势,积极进行研发升级与产品技术迭代;持续开发与维护供应链资源,获取更多的产能支持;同时,不断优化市场结构、客户结构及产品结构,快速提升屏蔽栅型功率MOSFET、IGBT等产品的销售规模及占比,成功开拓光伏储能、新能源汽车等新兴市场及其重点客户并实现大量销售,最终实现经营规模和经济效益的较好增长。

银河微电同比增加111.39%左右

1月20日,银河微电发布公告称,经财务部门初步测算,预计2021年度实现归属于母公司所有者的净利润为人民币14,700万元左右,与上年同期相比,将增加7,746万元左右,同比增加111.39%左右。

-本期业绩变化的主要原因

1. 2021 年度,半导体分立器件应用市场需求旺盛,下游客户订单饱满。公司积极把握回暖机遇,有效提升产能利用率,合理调整产品价格,促使营业收入增长和产品毛利率提高,使得公司经营业绩同比大幅上升。

2. 半导体产业受国际贸易环境影响,长期处于国产替代进程,近年尤为显著。在此过程中,公司努力推进技术研发和技术改造,不断促进产品结构优化和产业结构升级,不断加强客户结构调整,增强自主创新能力和盈利能力。

华润微同比增加129%到132%

1月20日,华润微发布公告称,经财务部门初步测算,预计2021年年度实现归属于上市公司股东的净利润220,859.01万元到223,281.01万元,与上年同期相比将增加124,492.85万元到126,914.85万元,同比增加129%到132%。

-本期业绩变化的主要原因

2021年度,公司充分发挥IDM模式优势,加强产品业务,提升公司核心技术研发能力,继续巩固国内功率半导体领域的领先地位。公司接受到的订单比较饱满,整体产能利用率较高,整体业绩明显好于去年同期,营业收入和毛利率同比均有所增长。

士兰微同比增加2145%到2165%

1月21日,士兰微发布公告称,经公司财务部门初步测算,预计2021年年度实现归属于上市公司股东的净利润与上年同期相比,将增加145,002万元到146,354万元,同比增加2145%到2165%。

-业绩增长的主要原因

1、2021 年公司基本完成了年初制定的产能建设目标,公司产品持续在白电、通讯、工业、光伏、新能源汽车等高门槛市场取得突破;电源管理芯片、MEMS传感器、IPM(智能功率模块)、MOSFET、IGBT、SBD、TVS、FRD、LED 等产品的营业收入大幅增长,产品结构持续优化,产品综合毛利率显著改善,营业利润大幅度增加。

2、2021 年公司控股子公司士兰集昕 8 吋线基本保持满产,并不断优化产品结构,实现全年盈利;公司控股子公司士兰明芯 LED 芯片生产线实现满产、高产,实现全年盈利。

3、2021 年公司持有的其他非流动金融资产增值较多,其中:1)安路科技于 2021 年 11 月在科创板上市,公司享有的净资产份额按期末公允价值调整,导致净利润增加 53,396 万元;2)视芯科技 2021 年引入外部投资者,公司享有的净资产份额按期末公允价值调整,导致净利润增加 5,229 万元。

小结:

整体来看,受益于半导体行业高景气,功率器件厂商业绩持续高增长,国产替代进程加速。展望2022年,新能源汽车、新能源、第三代半导体等应用的需求增多,功率器件的发展趋势更加迅速。但国产成熟制程产能依然紧缺,8寸产能持续紧张,相信随着国内产能的扩大建设,将进一步弥补国产产能短板。

暂无评论