速递!京东方“兄弟公司”燕东微今日申购

今日,燕东微开启申购,本次IPO,燕东微拟向社会公众公开发行人民币普通股(A股)股票为1.80亿股,占发行后总股本的比例为15.00%,拟募资40亿用于投建基于成套国产装备的特色工艺12吋集成电路生产线等项目。本次申购为网上申购,网上发行2518.10万股,申购价格为21.98元 。

图源模拟集成电路企业燕东微招股书

燕东微:京东方“兄弟公司”,中国半导体功率器件十强企业

燕东微是一家集芯片设计、晶圆制造和封装测试于一体的半导体企业,经过三十余年的积累,公司已发展为国内知名的集成电路及分立器件制造和系统方案提供商。公司主营业务包括产品与方案和制造与服务两类业务。公司产品与方案业务聚焦于设计、生产和销售分立器件及模拟集成电路、特种集成电路及器件;制造与服务业务聚焦于提供半导体开放式晶圆制造与封装测试服务。公司主要市场领域包括消费电子、电力电子、新能源和特种应用等。

值得注意的是,股权结构来看,燕东微控股股东及实际控制人为北京电控,北京电控为国有独资;北京电控合计控制燕东微60.23%的股份。此外燕东微还获国家大基金持股11.09%,并背靠长城资管、亦庄国投等股东。燕东微是京东方“兄弟公司”,控股股东同为北京电控。

报告期内,公司承担了 16 项国家级及省部级科研或技改项目,其中包括 1 项国家科技重大专项,并参与了 4 项国家标准及 1 项电子行业标准的制定工作,连续六年获得“中国半导体功率器件十强企业”称号。

主营业务:

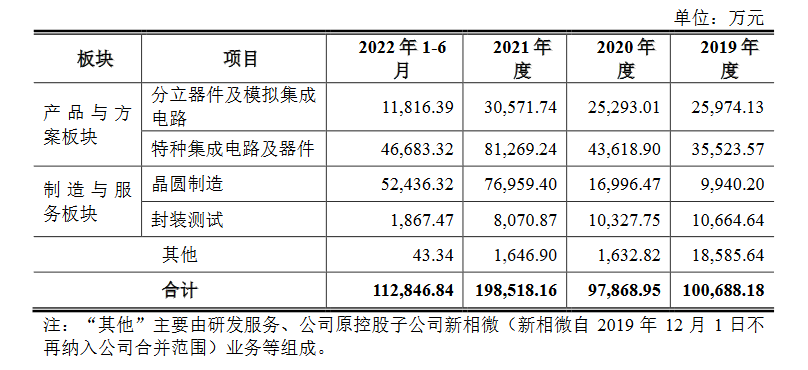

集成电路企业燕东微主营业务:特种集成电路及器件、晶圆制造服务和分立器件及模拟集成电路

从发行人报告期内各业务收入构成来看,报告期内,发行人的主营业务收 入主要来自特种集成电路及器件、晶圆制造服务和分立器件及模拟集成电路三类业务。

报告期各期,公司主营业务收入分别为 100,688.18 万元、97,868.95 万元、 198,518.16 万元和 112,846.84 万元,2020 年小幅下降,2021 年迅速增长,呈现 出一定的波动;净利润分别为-17,605.11 万元、2,481.57 万元、56,915.53 万元及 31,855.51 万元,2019 年亏损,自 2020 年起扭亏为盈,净利润持续增长,同样 存在一定波动。

主要产品、销量情况:

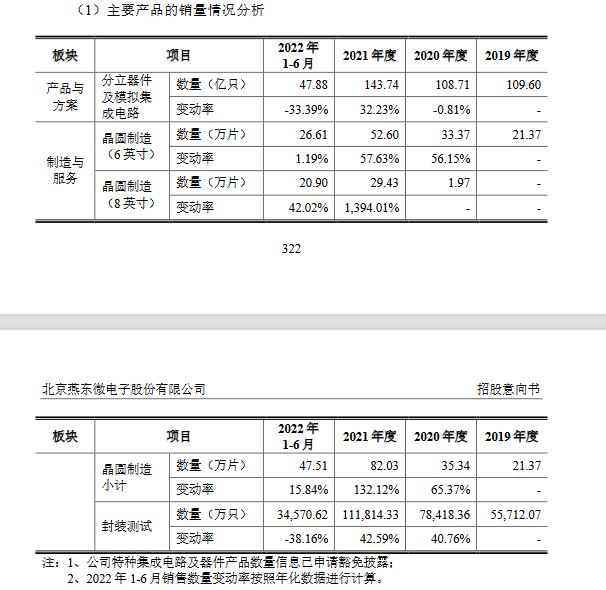

集成电路企业燕东微主要产品(模拟集成电路等)、销量情况:特种集成电路及器件销量增长明显

报告期内,公司特种集成电路及器件销量增长明显,主要系特种产品客户本身的备货需求增长,以及国产化需求加速释放的双重影响所致。报告期内晶圆制造销量持续增加,主要系公司生产线逐步达产,以及下游市场景气度提升所致。

募集资金用途:

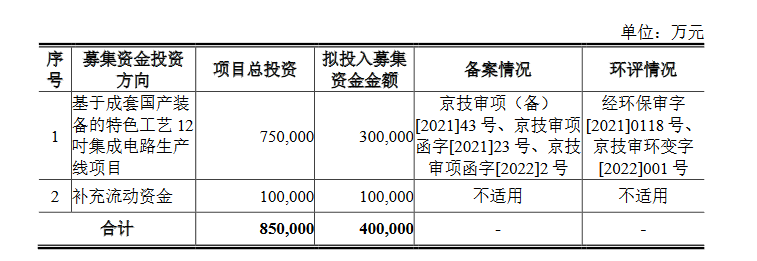

燕东微本次IPO拟募资40亿元,其中10亿元将用于补充流动资金,剩余30亿元将用于投建基于成套国产装备的特色工艺12吋集成电路生产线项目。

(一)基于成套国产装备的特色工艺 12 吋集成电路生产线项目。

本项目实施主体为公司全资子公司燕东科技,投资 75 亿元,利用现有的净化厂房和已建成的厂务系统和设施,进行局部适应性改造,并购置三百余台套设备,建设以国产装备为主的 12 英寸晶圆生产线。该产线涉及建筑面积约16,000 ㎡(其中超净厂房面积 9,000 ㎡),月产能 4 万片,工艺节点为 65nm,产品定位为高密度功率器件、显示驱动 IC、电源管理 IC、硅光芯片等。

未来,燕东微面向AIoT、汽车电子、5G 通信、 工业互联网、超高清视频等应用领域,坚持高密度功率器件、显示驱动 IC、电 源管理 IC、硅光芯片四大产品方向,坚持 More than Moore+特色工艺的技术路 线,坚持 IDM+Foundry 的商业模式,进一步提升设计、芯片制造、封测的能力, 努力成为卓越的集成电路制造商和系统方案提供商。

暂无评论